A partir do dia 01/04/2021 conforme Decreto 55.797 de 19/03/2021 do Estado do Rio Grande do Sul, foi modificado diversos tratamentos referente ao diferimento parcial do pagamento do ICMS no RICMS, revogando hipóteses específicas e criando novas hipóteses de diferimento parcial.

Dentre estas alterações, destaca-se a previsão do art. 1º-K do Livro III, que estabeleceu uma previsão de diferimento parcial do pagamento do imposto para as hipóteses não previstas nos arts. 1º-A, 1º-C, 1º-D e 1º-F a 1º-J do Livro III, de forma que passa a existir um diferimento parcial genérico”.

Logo, se a operação não se enquadre nas hipóteses anteriores, o diferimento parcial aplicado será o previsto no art. 1º-K do Livro III.

Qual é a regra do art. 1º-K do Livro III?

Com esta nova regra criada através do art. 1º-K do Livro III, o Estado do Rio Grande do Sul está reduzindo a carga tributária efetiva do ICMS nas operações internas (dentro do RS) realizadas entre contribuintes do imposto para 12% em formato de Diferimento parcial. Logo a alíquota de ICMS permanecerá a mesma, por exemplo, 17,5% (alíquota básica do RS), porém através do Diferimento parcial o pagamento da carga tributária excedida será diferido para a etapa posterior, ou seja, na operação entre contribuintes o ICMS efetivo será de 12%.

Exemplo de cálculo

Venda entre contribuintes, estabelecidos no estado do Rio Grande do Sul, onde a destinação da operação é para industrialização ou revenda e que a mercadoria se enquadrou no decreto 1º-K do Livro III.

Valor da Mercadoria: R$1.000,00

Alíquota de ICMS da operação: 17,5%

Diferimento parcial: 31,428%

Base ICMS: R$1.000,00

Valor ICMS sem aplicação do Diferimento: R$175,00

Valor ICMS com aplicação do Diferimento: R$120,00 (R$175,00 – 31,428%)

Valor ICMS Diferido: R$ 55,00

*A CST de ICMS utilizada nesta operação deve ser a 51-Diferido, na nota fiscal a Base de ICMS permanecerá “cheia” e a alíquota de ICMS também, apenas o valor final do ICMS será equivalente ao calculado com 12%.

Nos Dados Adicionais da NF será exibido a mensagem: Dif.Parcial do valor da operação conforme Livro III, Título I, Capítulo I, Seção II, Art.1ºK do RICMS, aprovado Decreto 55.797/21

O Diferimento Parcial da regra do art. 1º-K do Livro III NÃO se aplica para quais saídas?

- Realizadas entre empresas que não se situem no estado do RS.

- Destinadas a Consumo.

- Beneficiadas por redução de base de cálculo prevista no Art. 23 do Livro I.

- Em operações sujeitas ao regime da Substituição tributária do ICMS.

- De energia elétrica.

- Quando o emissor é contribuinte optante pelo Simples Nacional.

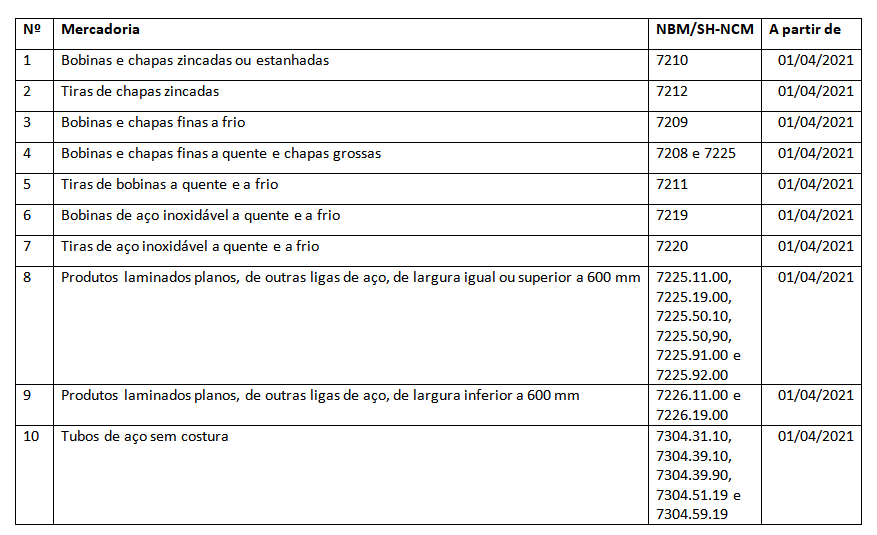

- Com mercadorias que possuam as NCM’s.

- Destinadas a estabelecimento inscrito no CGC/TE como produtor

- Destinadas a estabelecimento não inscrito no CGC/TE

- *Destinadas a contribuintes optantes pelo Simples Nacional (ver observação)

*Como a interpretação da legislação não ficou clara em relação às saídas destinadas a contribuintes optantes pelo Simples Nacional que se enquadrem no art. 1º-K do Livro III, pois tivemos divergências do entendimento entre assessorias consultadas, a Rech Informática optou por criar um parâmetro para que seja possível configurar que a regra do art. 1º-K do Livro III, não seja aplicada para destinatários inscritos no CGC/TE, enquadrados no Simples Nacional.

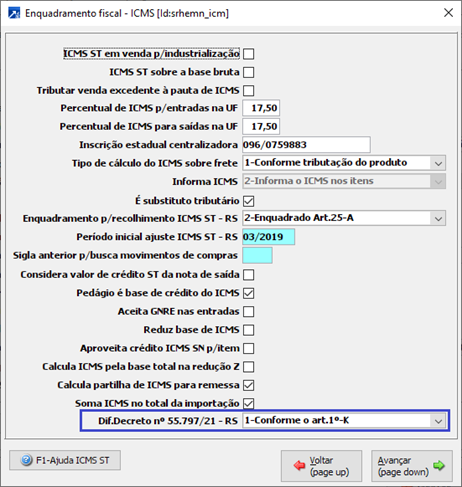

Essa configuração pode ser realizada através do módulo de Vendas e Faturamento, menu 1.2-A – Dados Adicionais – Enquadramento fiscal – ICMS – Dif.Decreto nº 55.797/21 – RS, para opção 2-Conforme art.1º K, exceto SN

Quais alterações devo realizar no SIGER, ou revisar?

- Ao atualizar o SIGER, automaticamente será configurado a utilização da regra de enquadramento do art. 1º-K do Livro III para todas operações que se enquadrarem. Caso você discorde de que esta regra não deve ser aplicada para saídas destinadas a optantes do Simples Nacional, deverá ser alterado o parâmetro para opção 2-Conforme art.1ºK, exceto SN (vide configuração no tópico anterior) e deverá ser revisado o “Enquadramento no Simples Nacional” no cadastro dos clientes. Menu 1.5-A – Fiscais – “Enquadramento no Simples Nacional.

- Pedidos que foram inclusos antes da atualização e se enquadrem no Decreto 55.797/21, ao realizar a emissão da nota fiscal, será questionado se deseja recalcular a tributação dos itens para que seja aplicado o diferimento parcial.

- O Decreto será aplicado nas vendas destinadas a Industrialização ou Revenda, desde que a CST (Tributação de ICMS) definida no cadastro do produto seja 00-Tributado integralmente e o produto não tenha sido enquadrado nas regras dos arts. 1º-A, 1º-C, 1º-D e 1º-F a 1º-J do Livro III, logo ao efetuar a saída o sistema irá aplicar o Diferimento parcial, alterando a CST do item para 51-Diferido automaticamente.

- Se a CFOP utilizada estiver configurada com uma CST de ICMS, diferente de “99-Aceita todos”, o Diferimento parcial NÃO será aplicado, pois devido a regras do SIGER, ele utilizará a CST que está fixada na CFOP.

- Caso você possua Regras de ICMS e estas devem ser substituídas pela regra do art. 1º-K do Livro III, as mesmas deverão ser inativadas, pois devido as regras do SIGER, ele utilizará primeiramente a Regra de ICMS cadastrada, logo se faz necessário revisar as regras de ICMS, junto com seu contador/escritório de contabilidade, assessoria fiscal.

- Se você possui produtos que estão com a flag Diferimento parcial da NCM desmarcada, o diferimento parcial da regra do art. 1º-K do Livro III, não será aplicado, logo se faz necessário marcar a mesma. É possível fazer uma alteração geral de campos através do menu 1.6-G para realizar a alteração em lote.

- Pedidos inclusos antes do período de 01/04/2021 no qual se inicia o Decreto 55.7927, podem ser recalculados para aplicação do diferimento parcial. Para realizar o recalculo é necessário acessar o menu 6.1-R do módulo de Vendas e Faturamento, marcar a flag “Já efetuou o backup”, avançar para tela seguinte e marcar a flag “Recarrega tributação de ICMS”, na próxima janela realizar o filtro dos pedidos a serem recalculados.

Veja aqui como atualizar o SIGER.

Caso você tenha dúvidas relacionadas ao Decreto 55.797/21 de 19/03/2021 do Estado do Rio Grande do Sul, se este se enquadra para suas vendas ou não, é de suma importância que entre em contato com o responsável fiscal da sua empresa, ou escritório de contabilidade/contador ou assessoria fiscal para esclarecer suas dúvidas fiscais.

Maiores informações relacionadas ao Decreto, podem ser consultadas através do site da Fazenda e do Sefaz/RS.